设备采购热火朝天!2000亿,效果为什么堪比“核爆”?

发布时间:2022-10-11 访问人数:1361

众所周知,拉动经济的三驾马车是投资、消费、出口,其分别的资金来源分别是财政支出、居民收入和海外。将理论套用到医疗行业,实际上也是同样的道理,除了出口外,投资和消费主要的承载场所都是医院,无论是医疗新基建扩大内需、还是居民医疗支出提升,都需要在特定的医疗机构场景实现,所以医院财政压力、开放程度都对整体医疗行业的繁兴起到关键的作用。

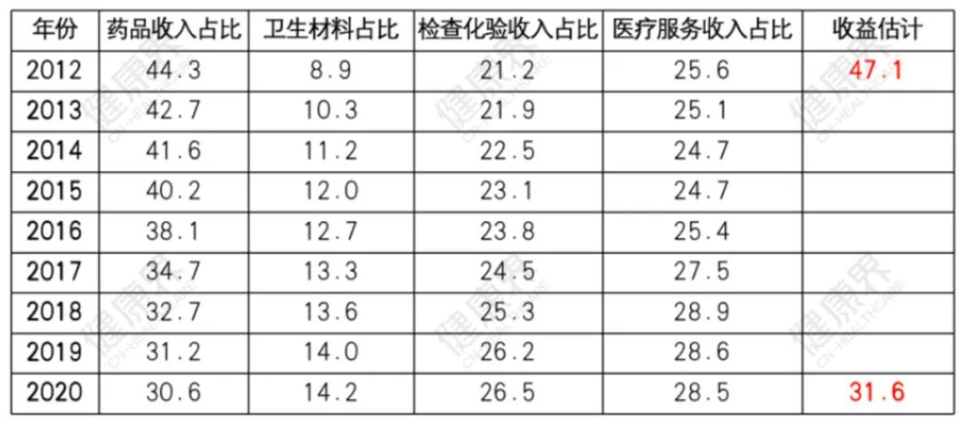

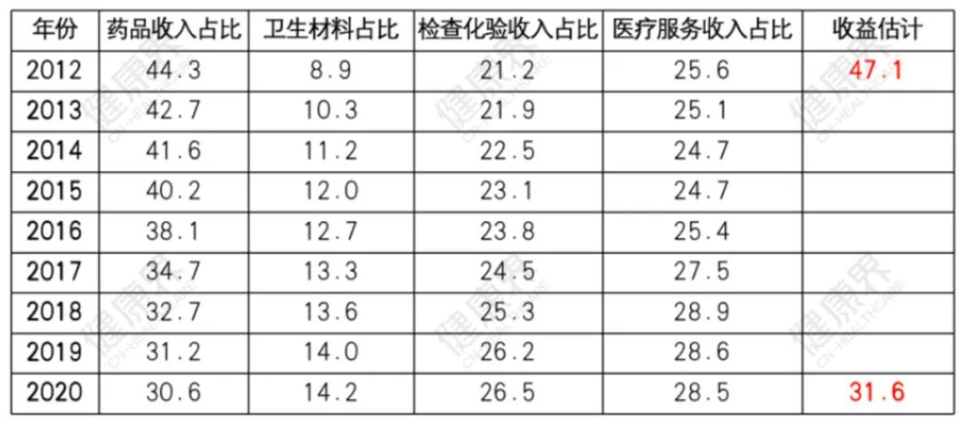

受到9月中旬监管层释放的设备更新贷款&贴息政策刺激,国庆前器械板块带动整个医疗板块进行了几天的反弹,为什么该政策能够造成如此大的影响?除了医疗板块本身经历了长时间调整、估值低之外,实质上一定程度缓解了部分医院存在的资金压力,达到一定投资拉动内需的作用。这里不得不提的是,公立医院近几年的收入结构变迁和财务情况变化。2019年,我国药械集中采购大幕拉开、DRG付费改革工作开始广泛试点,深刻影响了公立医院的收入支出结构,主要核心的体现在于药品收入占总营收比重不断压缩,这两项原本的盈利中心业务迅速转换为成本中心。

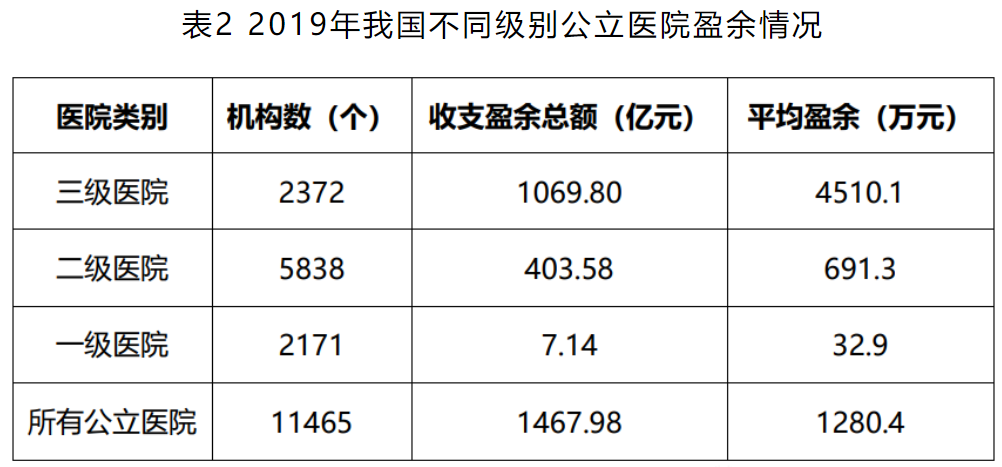

据招商银行专项债部门统计,2019年我国公立医院全年盈余1467.98亿元,高于2018年的737.99亿元,且三级公立医院平均盈余为4510.1万元(当年亏损的三级公立医院不足20%)。2022年7月国家卫健委公布“国考数据”,2020年2508家参评三级公立医院中,43.5%的医疗盈余为负。

由于2020年是疫情首年,很多人把问题归咎在新冠,实际上公立医院亏损更核心的原因在于国家将为患者支出减负放在首位,原本医院的头号盈利端被砍去,同时一系列的政策严格规范公立医院的收费标准,使得医院的收入下降;同时,集采&医保谈判的“腾笼换鸟”并未有效转移到医疗服务收入上来,随着人力成本的提升,公立医院的压力也骤增。 (2012-2020年公立医院收入主要构成 来源:健康界)

(2012-2020年公立医院收入主要构成 来源:健康界)

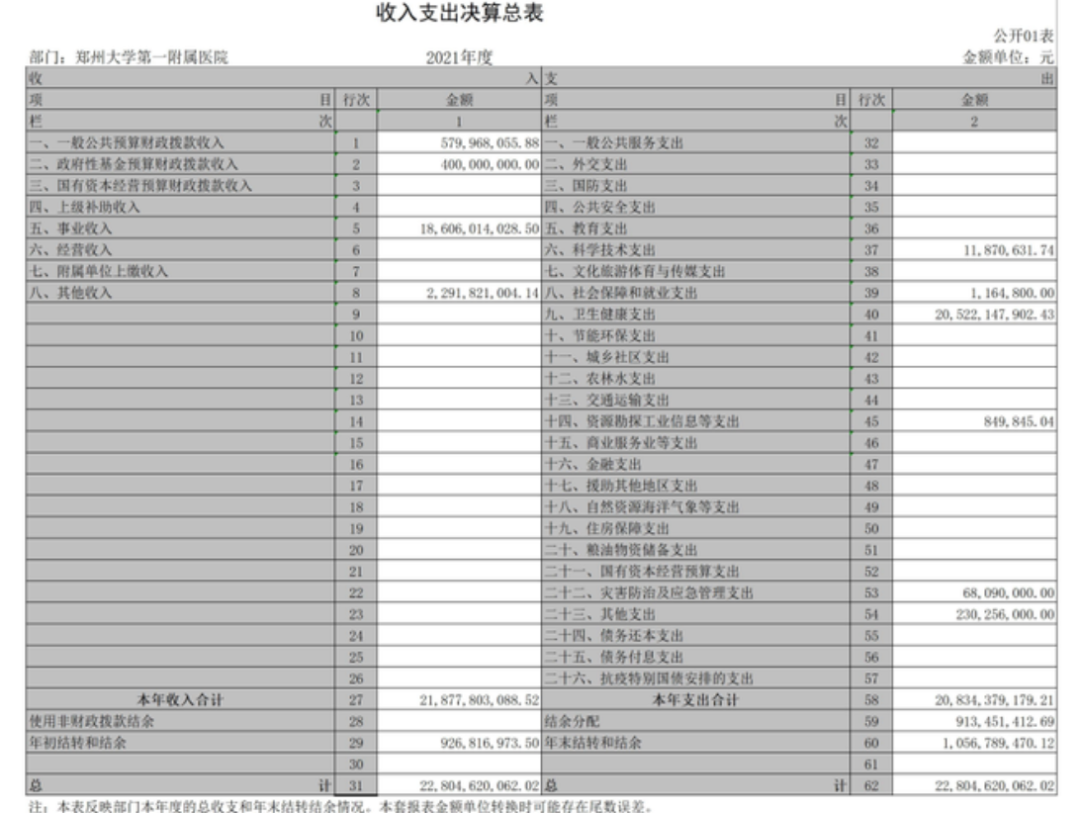

以前阵子引发热议的“亚洲最大医院”郑大一附院公布2021年成绩单为例,平均每天营收近6000万,虽然数字使一众吃瓜群众感叹,究其内核,公立医院亏损困境显现。郑大一附院所公布的数据显示:2021年年末结转和结余约为10.56亿,2021年初该数据约为9.26亿。但仔细分析,郑大一附院年度总收入约为218.77亿元,其中186.06亿是事业收入(可以理解为一般的主营业务收入),还有22.91亿的其他收入和约9.8亿的财政拨款。而郑大一附院年度总支出为208.34亿元,也就是说如果没有政府的财政拨款,那么医院堪堪在盈亏平衡线上,而如果其他收入也没有的话,“亚洲最大医院”将会陷入亏损。

尽管一直在强调公立医院回归“公益”的属性,但如果从财政拨款对于医院财政的影响,郑大一附院的财政拨款收入占比仅为4.48%,似乎影响并不像想象中这么大。

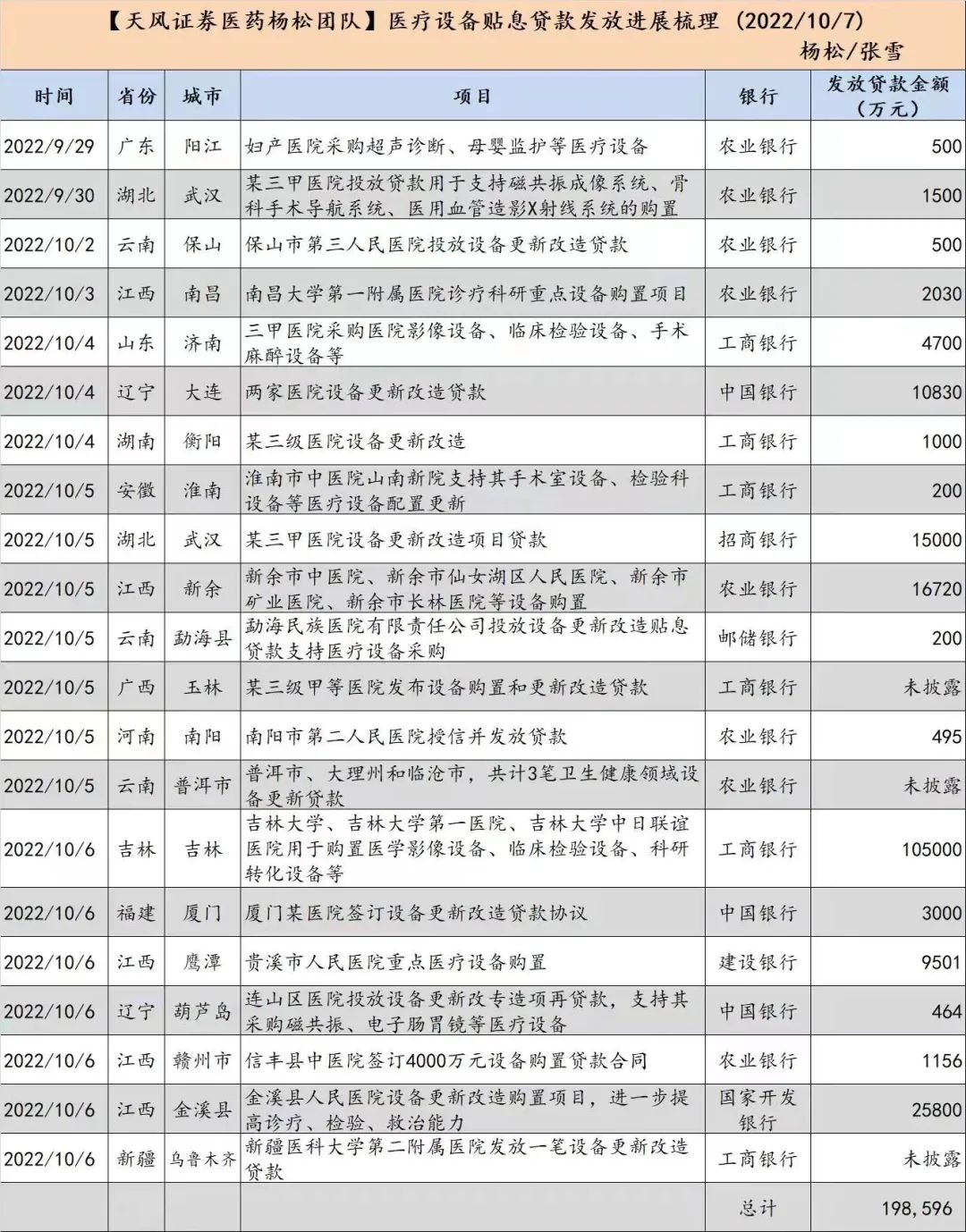

价值医疗顾问专家委员会秘书长梁嘉琳在“健康国策2050”提到:在深化医改取消公立医院的药品加成之后,公立医院形成的亏损被要求由六个渠道补偿,包括:政府投入重点是基本建设和大型设备购置、重点学科发展、符合国家规定的离退休人员费用、政策性亏损补偿、对公立医院承担的公共卫生服务任务给予专项补助。过去相当一段时间,许多地方都没有将中央部署落实到位。据天风医药杨松团队统计,截至10月7号,已经有超过12个省的医院获得医疗设备贴息贷款发放,总额接近20亿人民币。自9月13号国常会确定专项再贷款与财政贴息配套支持部分领域设备更新改造以来,距最快获得贷款发放广东阳江的医疗机构,仅仅用了半个月。当然,医院除了满足政府文件中提出的要求配备必要设备外,更新采购更多或许是利润中心的设备,包括影像设备、检验设备、手术设备三大块。

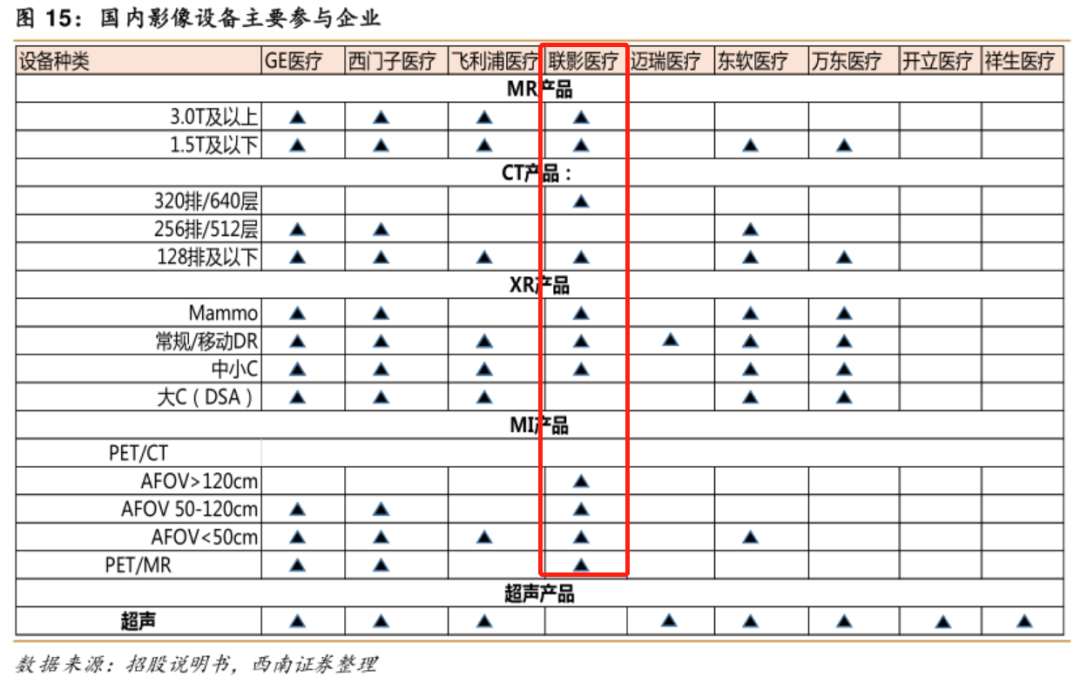

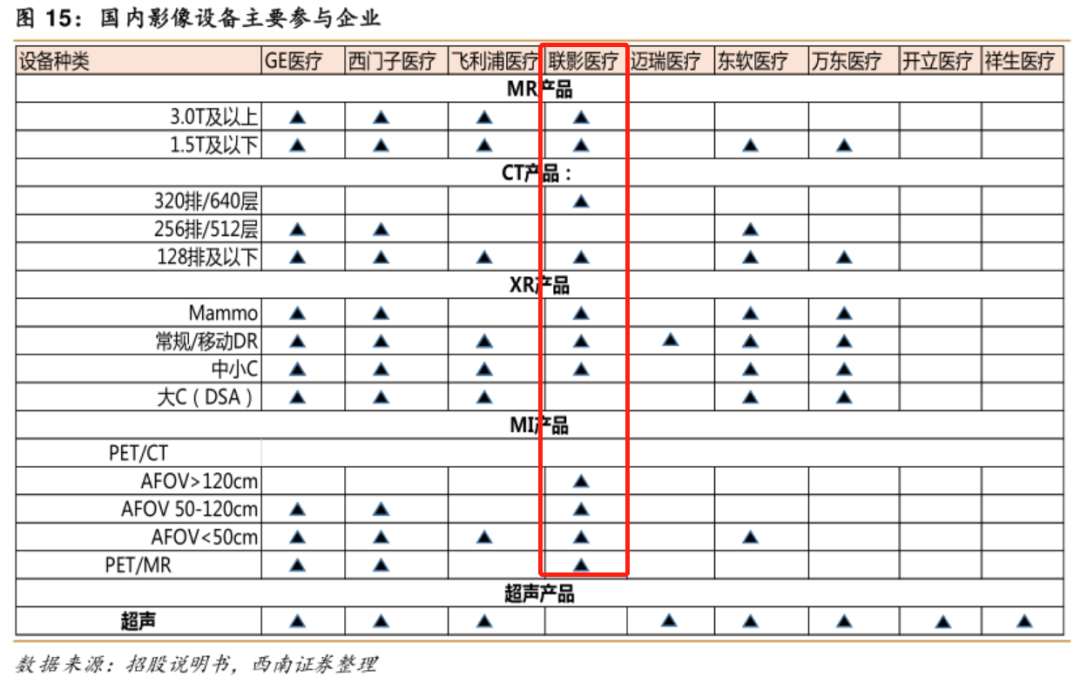

在天风医药统计的贷款发放的21个落地项目中,有4个都提到了核磁共振(MRI)或医学影像设备的字眼。其实,过去两年医学影像设备行业业绩加速,非常依赖于医疗新基建的推进,专家指出2022年的设备采购增量很大一部分都是新基建支持的,不然行业容量下降可能更多。众所周知,医疗设备有较强的周期性,相当一部分设备大约7年才进行更换,这一波高峰过去后等机会再来,时间漫长。

影像设备另外的机会在于耗材,在设备铺设的足够多之后,大医院的CT、核磁1-2年就要更换一次核心耗材(球管),比如256排CT的球管就要150-200万。

目前,国产中高端影像设备的龙头是联影医疗。 检验科目前是医院重要的利润中心之一,所以提升整体的检测能力和检测效率也可能是部分医院申请贷款的目的之一。

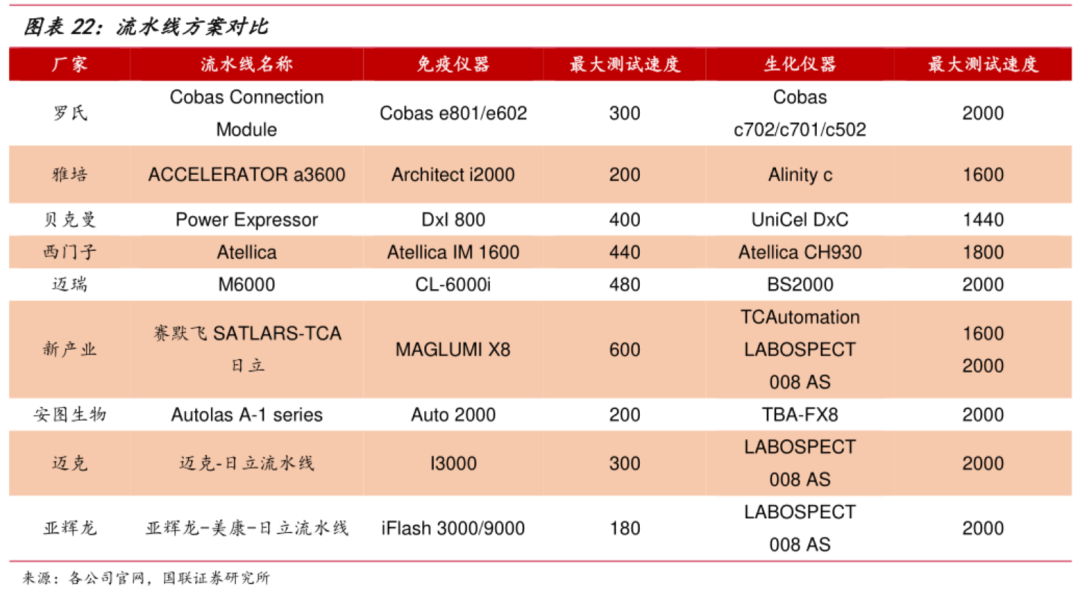

检验科目前是医院重要的利润中心之一,所以提升整体的检测能力和检测效率也可能是部分医院申请贷款的目的之一。

在众多的检验仪器中,化学发光流水线是价值较高、产值较大的核心设备之一,目前国产IVD厂商中迈瑞医疗、新产业、安图生物、亚辉龙、迈克生物等相关产品的性能已经逐步靠近进口厂商,在采购国产政策的倡导下,国产IVD公司有望取得更多三级医院的市场份额。内窥镜是本轮行情中走势最强的细分板块,存在即合理,其被市场认可的内在逻辑包括三方面:

● 顺应大的政策方向:内镜设备及耗材可用于诊断与治疗,在各个科室广泛应用,并且应用于各类微创手术中,一定程度加快了医院的病床周转,顺应了DRG政策实施的大方向;

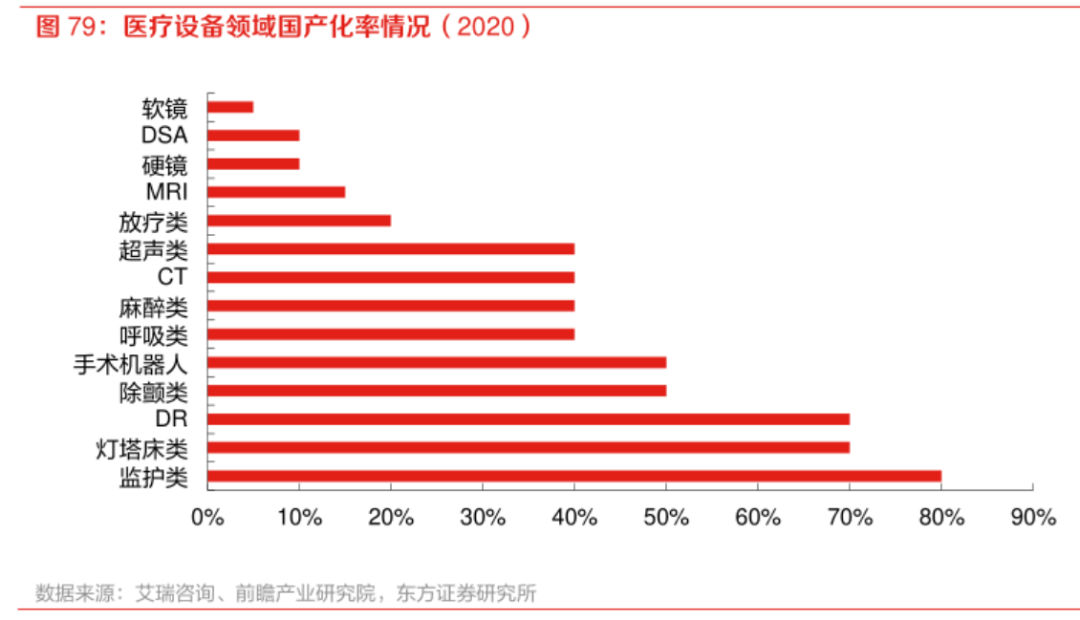

● 业绩确定性强:以软镜公司为例,开立医疗上半年扣除非经常性的净利润为1.48亿-1.88亿,同比增长62.38%-106.26%。而另一家公司澳华内镜则是新产品系列即将面市,具备较强放量预期;● 国产替代率低:据东方证券统计,国产医疗设备中内镜早期受制于设备性能、医生习惯、市场教育等因素,国产化率较低,这波政府鼓励国产替代和医疗新基建的浪潮助力国产内镜行业快速发展;除内镜外,手术&手术室设备包括血气分析仪、麻醉剂、吊塔、手术机器人、动态空气消毒机等等大量设备,从各家公司擅长领域来总结:华康医疗在院内感控设备层面(吊塔、消毒机)较为出色,理邦仪器在血气分析仪有一定特点,手术机器人则是微创更为领先,“一哥”迈瑞则是能够提供相当一部分设备解决方案(麻醉剂、监护仪等)。结语:对于医疗行业,最悲观的时刻或许已经过去,可能国家财政支持只是一个开始的信号,随着未来政策的放宽,三驾马车中至少有两驾会成为行业公司反攻的重要动力。

(2012-2020年公立医院收入主要构成 来源:健康界)

(2012-2020年公立医院收入主要构成 来源:健康界)