行业资讯 首页 > 新闻动态 > 行业资讯

全方位扫描医药中间体行业

一、 医药中间体行业处于景气周期

1、行业概览

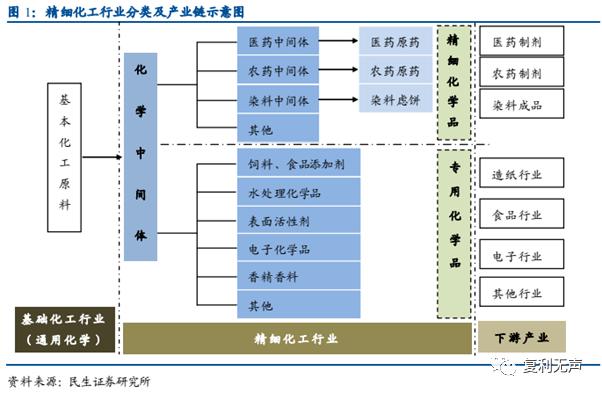

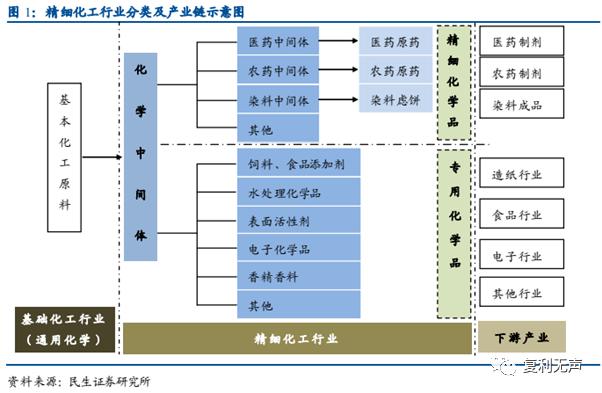

精细化工是化学工业中生产精细化学品的经济领域,与通用化学产品或大宗化学品相区别。精细化工是一个国家综合技术水平的重要标志之一,其基本特征是以高新技术为全球经济及人民生活生产高质量、多品种、专用或多功能的精细化学品;精细化工行业技术密集程度高、产品附加值高。从上世纪 70 年以来,一些工业发达国家相继将化学工业发展的战略重点转向精细化工,加快发展精细化工已成为世界性的趋势。精细化学品包括农药、医药、染料(颜料)等;专用化学品包括饲料添加剂、食品添加剂、胶粘剂、表面活性剂、水处理化学品、皮革化学品、油田化学品、电子化学品、造纸化学品等50 多个领域。

2、医药中间体简介

医药中间体是指在化学药物合成过程中制成的中间化学品,属精细化工产品。医药中间体按应用领域可分为抗生素类药物中间体、解热镇痛药用中间体、心血管系统药用中间体、抗癌用医药中间体等大的类别。医药中间体的上游行业是基础化工原料行业,其下游行业是化学药品原料药及制剂行业。基础化工原料作为大宗商品,价格波动较大,从而直接影响企业的生产成本。医药中间体又细分为初级中间体和高级中间体,初级中间体由于生产技术难度不高、价格和附加值均较低,处于供大于求的态势,高级中间体是初级中间体的反应产物,与初级中间体相比,结构复杂,只需一步或几步就能制备下游高附加值的产品,其毛利率水平高于整个中间体行业的毛利率。初级中间体供应商由于只能提供简单的中间体生产,处于产业链前端,竞争压力和价格压力最大,基础化工原料的价格波动对其带来的影响较大。而高级中间体供应商则不仅对初级供应商有较强的议价能力,更重要的是由于其承担着具有较高技术含量的高级中间体的生产,与跨国公司保持更为紧密的联系,故原材料价格波动对其影响较小。根据对最终原料药质量的影响程度,可分为非GMP中间体和GMP中间体。非GMP中间体是指原料药起始物料之前的医药中间体;GMP中间体指在GMP要求下生产的医药中间体,即原料药起始物料之后的、在原料药合成步骤中产生的、在成为原料药前还会经历进一步的分子变化或者精制的一种物质。

3、大量新药获批上市第二个专利断崖高峰将持续催生对上游中间体的需求

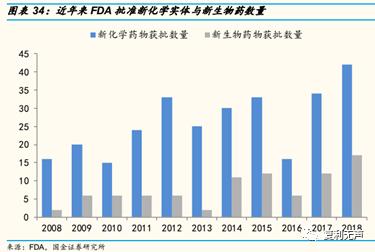

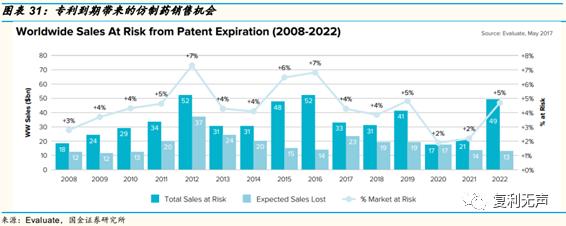

医药中间体行业受下游医药行业整体需求的影响而波动,周期性与医药行业基本保持一致。这些影响分为外在因素和内在因素:外在因素主要指新药上市审批周期;内在因素主要是指创新药专利保护周期。FDA等药品监管机构对新药的审批节奏同样对本行业有一定影响,当新药审批的时间跨度和获批新药数量有利于制药公司时,会催生医药外包服务的需求。根据近10年FDA批准的新化学实体药与新生物药的数量来看,大量新药获批上市将持续催生对上游中间体的需求,从而支撑行业保持高景气度。创新药的专利保护一旦到期,仿制药将获得大幅提升空间,中间体厂家短期内仍将享受需求的爆发式增长,根据Evaluate的统计,从2017年到2022年期间预计有1940亿元的药物市场面临专利到期的状况,这是2012年以来的第二个专利断崖高峰。

4、医药中间体外包比例逐步增大

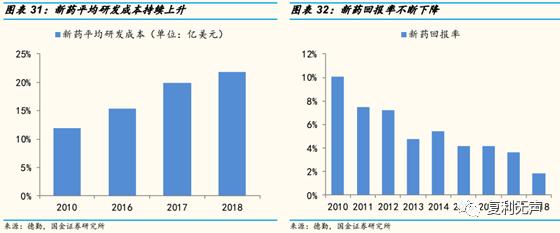

近年,随着疾病谱扩增以及药物结构复杂化,新药研发成功率降低,新药研发成本迅速增加,麦肯锡在《Nat.Rev.DrugDiscov.》提到,2006-2011年,新药研发成功率仅为7.5%,2012-2014年,由于生物大分子良好的选择性和低脱靶毒性(药物在后期开发阶段,即从临床III期到获批上市具有高达74%的成功率),药物研发总体成功率略有提升,但仍旧难以回升至90年代16.40%的成功率。成功上市一个新药的成本从2010年的11.88亿美元已经增加到2018年的21.8亿美元,几乎增长翻倍,同时新药回报率持续走低,2018年全球TOP12制药巨头在研发上的投资回报率仅有1.9%。

研发成本不断上升而研发投资回报率不断下滑给制药企业带来了很大的压力,因此他们未来更多地选择将生产环节外包给CMO企业以降低成本,据ChemicalWeekly统计,生产环节占原研药全部成本的30%左右。CMO/CDMO模式可以帮助制药公司在固定资产投入、生产效率、人力资源、认证、审计等方面合计减少12-15%的成本;此外,采用CMO/CDMO模式帮助药企提高反应收率、缩短备货周期、增加安全系数,这样能够节省产能定制时间,缩短创新药的研发周期,加快药品上市的速度,使制药企业能够享受更多专利期红利。

中国CMO企业具备原料和人力低成本、工艺技术灵活等优势,国际CMO产业向中国转移推动中国CMO市场份额进一步扩大。根据南方所的预测,预计2021年全球CMO/CDMO市场规模将超过1025亿美元,2017-2021年复合增长率约为12.73%。

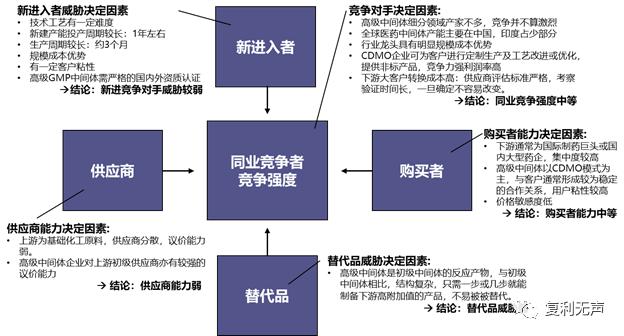

二、基于波特五力模型分析高级中间体行业市场格局

1、初级医药中间体是造成医药中间体供过于求的主要原因初级医药中间体由于生产技术难度不高、价格和附加值均较低,处于供大于求的态势,我国主要出口的医药中间体集中在胆碱及其盐、VC、青霉素、对乙基氨基酚、柠檬酸及其盐和酯等大宗产品,产量巨大,生产企业多,市场竞争激烈,是造成供过于求的主要原因。由于产量大产品差异小,属于大宗产品,初级中间体主要以企业自产自销为主,很少有医药企业对此定制生产。初级中间体产品的生产特点和技术特点决定了该类厂商与下游客户的关系松散,议价能力低。

2、合成高级中间体需掌握各种复杂衍生化反应技术精细化工行业对技术要求较高,其核心竞争力体现在化学反应工艺路线选择、核心催化剂的选用及工艺过程控制上。精细化工中间体的种类成千上万,但不外乎归为以下几类反应:硝化反应、磺化反应、氟化反应、加成反应、还原反应、氧化反应、氨解反应、卤化反应、生物转化等。企业掌握上述技术中的一些关键要点,即可合成给定分子式的初级中间体。掌握上述合成技术只是完成第一步,还要对其进行衍生化,即利用化学变换把化合物转化成与其类似化学结构的物质。主要衍生化反应有:环合反应、手性合成、酰化反应、缩合反应、酯化反应、烷基化反应等。企业具有较强的研发实力,掌握环合反应、手性合成、酰化反应、缩合反应等技术,可以合成更为复杂的杂环结构、手性化合物、多肽、多官能团并存、官能团活化、形成离去集团、羟基活化等,才能够满足跨国企业对分子结构的多样化设计和特殊功能的需求,承担更多的外包订单,并获得超出一般竞争对手的较高利润。

3、高级中间体附加值高,是制药企业定制生产的主要对象,竞争不严重定制生产多为高级中间体,由于产品差异性较大,竞争并不激烈:1)在定制生产模式下,跨国公司根据自身的业务要求,将生产链条中的一个或多个产品通过合同形式委托给更专业化、更具比较生产优势的厂商生产,由于生产的产品往往需要满足客户的特殊要求,属于非标准产品,且通常为高级中间体,因此产品单位利润水平相对较高,定制中间体产品领域内竞争对手较少,而且与客户通常形成较为稳定的合作关系,而且由于与客户的合作关系较为紧密,用户信任度和粘性均较高,不但提升了议价能力,更可以随着与客户合作深度和广度的增加而获得更多客户的资源投入,提升自身的核心竞争力。2)定制的高级中间体,其订单量通常较大宗的初级中间体小,产品之间差异性较大。且对跨国公司而言,保障专利技术不被泄露以及非专利技术秘密的压力不断加大,跨国公司一般倾向于只和少数的供应商合作生产同一个中间体,因此CMO企业间的竞争并不严重。

4、波特五力模型分析结论

综上,高级中间体以定制生产为主,市场内部竞争并不激烈,技术工艺有一定难度,生产周期和新建产能投产周期较长,存在较高的行业壁垒,新进入者威胁小,上游供应商议价能力弱,CDMO企业与下游客户通常形成较稳定的合作关系,用户粘性高,对下游有一定的议价权,且由于高级中间体在药物化学合成中的关键物质不易被替代。因此,基于波特五力分析模型可以认为高级中间体市场格局良好,是一个具有不错投资价值的细分行业。

三、全球医药中间体市场分布与竞争格局

1、我国已成为世界上最大的中间体生产和出口国

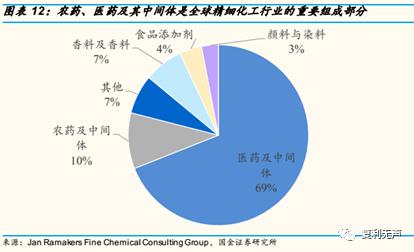

2014年全球精细化工市场中,医药及其中间体、农药及其中间体是精细化工行业的前两大子行业,分别占比69%、10%。中国有强大的石化行业和众多的化工原材料生产商,已形成产业集群,使得生产高级精细化工品所需的多达几十种的原辅材料在国内都能获得,提高了效率,降低了总体成本;同时中国有着较完善的工业体系,从而使得中国的化丁设备、建筑施工、安装等的成本远低于发达国家甚至大部分发展中国家,从而降低了投资和生产成本;此外中国拥有大量有能力而低成本的化工程师和产业工人。我国中间体产业已形成从科研开发到生产销售整套较完整的体系,医药生产所需的化工原料和中间体基本能够配套,只有少部分需要进口,可以生产医药中间体、农药中间体等36个大类、4万多种中间体,有许多中间体产品实现了大量出口,每年中间体的出口量超过500万吨,已成为世界上最大的中间体生产和出口国。

2、我国已经成为医药行业全球分工中重要的中间体生产基地

我国医药中间体行业高度发展始于2000年。当时发达国家制药公司越来越注重把产品研发和市场开拓作为核心竞争力,加快把中间体和原药合成转移到成本较低的发展中国家。为此,我国医药中间体行业借此机遇获得了极好的发展。在经过十几年的稳步发展后,在国家整体调控和各项政策的支持下,我国已经成为医药行业全球分工中重要的中间体生产基地。2012-2018年,我国医药中间体行业产量由约810万吨,市场规模约1688亿元,增加到产量约1012万吨,市场规模为2017亿元。我国医药中间体行业在市场方面做到了较强的竞争力,甚至部分中间体生产企业已经有能力生产分子结构复杂、技术要求较高的中间体,一大批有影响力的产品开始主导国际市场。但是,总体上现阶段我国中间体行业仍正处于产品结构优化升级的发展时期,工艺技术水平还是比较低的。多数医药中间体行业内产品仍以初级医药中间体为主,大量高级医药中间体以及专利新药的配套中间体产品生产企业较少。

3、全球仿制药产业链分布

高附加值的原料药(API)及仿制药仍然多数集中在印度、欧洲,中国尽管出口规模最大,但主要以前端中间体,以及维生素、抗生素等大宗原料药为主,附加值较低。上世纪末,API产业转移初期,凭借语言(英语)、国家政策、人才等多种优势,又有相对欧美的成本优势,印度率先从API进军欧美市场,后发展延伸至仿制药。印度药企生产了全球20%的仿制药,占据全球主要的仿制药市场,在全球Top15仿制药企业中占据5名。由于中国“化工大国”的地位,以及产业链上游“精细化工”的本质,印度药企的上游关键中间体,甚至部分API成品均由中国采购。而中国企业过去由于技术水平有限,无法直接进入欧美高端市场,从而成为印度企业的“打工者”,进而形成印度仿制药产业链对中国的高度依赖。根据Statista数据库,2019年印度从中国进口原料药及中间体17.9亿美元,占其全部原料药进口总额的67.4%。此外,印度API及中间体的进出口常年处于小幅逆差,进一步反应印度API及仿制药产业链的进口依赖。

四、A股主要医药中间体企业

1、联化科技

公司为我国农药和医药中间体及原料药定制生产龙头企业,竞争优势显著,与全球前5大农药和前20大医药公司建立起长期稳定的合作,并且在供应链中的参与程度极高,项目持续不断,说明公司对下游有很强的不可替代性。2017年公司农药中间体销售额位居国内首位,发展基础扎实。多年来公司大力进行技术研发,能够长期跟随下游客户的产品生产需求,生产订单不断增长。同时公司在原有业务的基础上,凭借良好的技术研发能力和多年的生产布局,公司开始逐步向医药中间体,原料药领域进行延伸,扩展公司业务。18、19年受到重大环保和安全事件牵连,公司净利率和周转率大幅下滑,过去几年基本是公司最困难的时期,但是从现在这个时点看,短期一次性冲击将逐渐消化,公司有望在持续增强的竞争力和资本开支的支撑下,实现新一轮的快速成长期。公司近年来资本开支不断,不仅现有主要基地的在建产线有望陆续投放,还在德州、临海等子公司规划了大几十亿的项目,足以支撑未来5年以上的成长。此外,公司因事故牵连而停产的子公司复产预期也逐渐明朗,公司有望走出低谷再次迎来快速增长。

2、雅本化学

雅本化学是国内农药、医药中间体的高端产品定制商,主要从事农药中间体、特种化学品及医药中间体的研发、生产和销售。多年来持续在产品研发方面的加大投入,建立了三大研发中心,公司的杂环技术如吲哚和手性合成在国内领先。凭借不断提升的研发实力和丰富的产线布局,公司同全球主要农化和医药跨国巨头皆建立了合作关系,其中农药中间体的客户是杜邦,医药中间体是梯瓦和罗氏。公司是全球第一大杀虫剂康宽中间体BPP的供应商,随着产品的应用市场不断开拓,下游需求将持续增长,随着公司新建BPP产线生产逐步稳定,公司的产品盈利空间大幅提升。同时公司在原有业务基础上陆续扩展医药中间体、原药等业务,业务增长迅速,目前公司管道内产品线丰富,具有充足的发展潜力,预期公司将进入发展快车道,盈利空间持续提升。

3、博腾股份

博腾股份是专注于医药中间体的合同定制研发及生产企业,致力于建立全球领先的制药服务平台,自成立以来,公司坚持深耕创新药定制研发生产服务领域,凭借领先的工艺开发和制造能力、完善的质量和EHS管理体系,公司已成为强生、辉瑞、葛兰素史克、勃林格殷格翰、诺华、罗氏、艾尔建、吉利德等全球知名制药公司、中小生物制药公司及药物研发机构的优选合作伙伴。2017年以来,公司实施了全面战略调整、营销改革,通过收购J-STAR和加大研发投入,搭建了多个高壁垒技术平台,建成CRO+CMO的CDMO一体化服务体系,布局生物CDMO和制剂CDMO,打造CDMO全产业一体化平台,公司完成生物药及制剂领域CDMO的布局之后,将拥有从化学药到生物药、从中间体到原料药到制剂的全方位CDMO服务能力。经过两年战略转型期,公司于2019年开始进入经营和业绩重大拐点阶段。

4、永太科技

公司是具有完善产品链、产能规模全球领先的氟苯精细化学品制造商,主要经营医药、农药、电子化学品业务,主要为国际巨头相关企业提供定制生产、研发和技术服务。医药化学品产品主要有心血管类药物、糖尿病类药物、精神类药物、抗感染类药物及抗病毒类等医药的含氟中间体,以及医药原料药和制剂的生产和销售。公司技术储备及研发实力雄厚,累计申请发明专利132项,其中89项已授权。公司目前已经与德国默克、巴斯夫、拜耳、住友、美国默克、先正达等国际著名化工企业,以及多家国内知名企业建立了稳定的合作关系。公司逐步将医药、农药产业链向下游高附加值的原料药、制剂领域延伸,形成了从中间体到原料药再到制剂的垂直一体化产业链。公司自2019年11月以来先后公告瑞舒伐他汀、酒石酸美托洛尔、盐酸多西环素三个制剂药品获美国FDA批准,永太药业制剂项目正式进入收获期。目前公司对医药、农药和电子化学品的布局基本完成,扩建的产能也进入投产期,将逐步对业绩产生贡献。