行业资讯 首页 > 新闻动态 > 行业资讯

吸金34亿,从小众规模到百亿赛道,IVD原料炙手可热

2021年,光与暗在IVD领域交错重叠,带着上游原料行业在震荡中快速前行。

疫情的持续爆发使国内IVD行业上游原料受限于国外这一短板更加凸显,集采加速上游原料国产替代,IVD原料行业忽如一夜春风来,大量的IVD原料企业乘势而起,资本市场一时风起云涌。

据动脉橙数据库显示,2021年,IVD原料领域共有12家企业完成15笔融资事件,融资总额超34亿元,其中10笔融资超亿元。

2021年IVD原料企业融资事件

海狸生物创始人任辉博士表示:“以前,大家更关注临床市场,都不愿意投入上游原料市场。受疫情影响,原料行业迅速曝光在聚光灯下,资本的投资意愿陡增,原料企业成功IPO,融资并购事件频发,海狸生物也顺利完成了数千万元B轮融资。”

行业的红火、资本的推波助澜,推动着中国IVD原料市场快速扩增。黄金时代已经来到,IVD原料领域正面临怎样的转折点?未来又将呈现什么样的发展趋势?本文中动脉网将观察2021年IVD原料领域的一系列事件和变化,试图探寻IVD原料领域在未来的图景。

一、国产IVD原料的春天来了

从鲜有资本问津,到炙手可热,从小众市场,到百亿规模,IVD原料领域用了10余年时间。

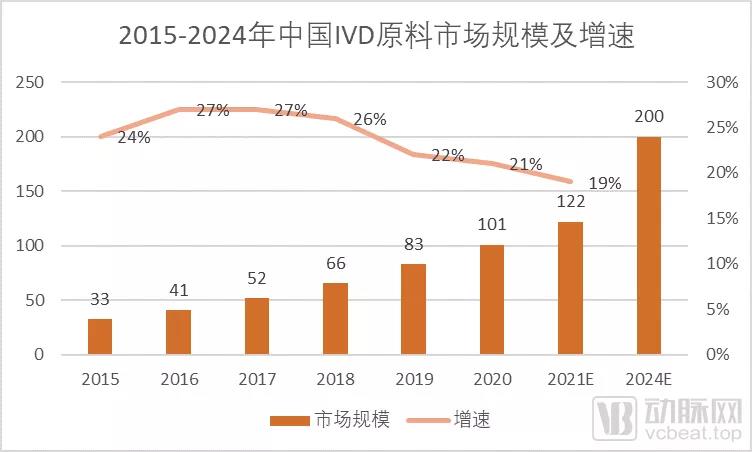

随着我国体外诊断行业的快速发展,作为产业链上游的体外诊断原料的市场需求相应快速扩大,市场规模从2015年的33亿增长至2019年的82亿元,2015~2019年的年均复合增长率为25.8%;预计2024年的市场规模将达到200亿元,2019~2024年的年均复合增长率将达到19.4%。

中国IVD试剂原料行业市场现状 数据来源:华经产业研究院

从市场格局来看,进口产品依然占据IVD原料市场的主导地位,国产发展速度快、替代空间大。

2019年,进口产品市场规模为73亿元,占IVD原料市场的88%;国产产品市场规模为10亿元,市场规模及占比较小,但发展速度较快,2015~2019年年均复合增长率达30.6%,高于进口产品的增速。

随着国内企业技术水平的不断提升以及对生物科技产业供应链本地化重视程度的不断加强,预计国产IVD原料市场规模将以23.3%的年均复合增长率增加至2024年的27亿元,逐步实现进口替代。

中国IVD试剂原料市场进口及国产规模 数据来源:华经产业研究院

体外诊断试剂原料是用以制备体外诊断试剂产品的材料,主要包括抗原与抗体、酶与辅酶、探针、引物、微球等。其中,抗原抗体、酶与辅酶是试剂中的关键活性物质,决定着产品的核心性能。

IVD原料生产一直是我国IVD产业中的卡脖子环节,IVD原料的品质对诊断试剂的性能和准确性影响极大。为了保证稳定的品质,虽然IVD原料也有国产厂家,但约90%的市场仍由进口原料主导。

上游环节产值虽然只占IVD行业产值的10%,但毛利率高达90%以上,属于产业链中的核心利润环节,话语权极强,中游环节对其完全没有议价能力。因此,一旦进口品牌出现断供或提价,对国内企业影响较大。

近几年,国际环境发生变化,新冠疫情的爆发进一步加剧全球供应链的紧张。IVD核心原料短缺、断供和涨价等现象都暴露出国内长期依赖进口原料的短板。国内厂商逐步意识到掌握核心产业链的重要性,开始逐步储备国产供应商资源,建立更加安全的供应链。

此外,新冠疫情带来了庞大的检测需求,扩大了IVD产品的市场,相应地也带动了国内IVD原料市场的增长。

国内主流IVD原料厂家在过去两年迎来了业绩的高速增长。比如,菲鹏生物是新冠核酸检测试剂原料和新冠抗原免疫检测试剂原料最主要的供应商之一,受惠于新冠疫情,公司业绩近年呈现爆发性增长。2018-2020年及2021年上半年,菲鹏生物的营业收入分别为2.21亿元、2.89亿元、10.67亿元及11.3亿,最近三年复合增长率119.63%。

诺唯赞是国内少数同时具有自主可控上游技术开发能力和终端产品生产能力的研发创新型企业。2020年营业收入为15.64亿元,2021年1-9月营业收入12.89亿元,同比增长13.21%;归母净利润5.50亿元。

2021年,随着疫苗接种普及,国内疫情控制进入常态化。加上集采给IVD市场带来的冲击,资本市场也在发生变化。

一位专注IVD领域的投资人表示,2020年初不少人对疫情发展形势判断不明,因此很多机构对是否投资疫情收益的IVD企业还有犹豫。随着疫情常态化,加上国际关系和集采的影响,整个产业的逻辑也在变化。“过去,市场上大部分机构对产业链上游关注并不算多,现在则纷纷加注上游企业。”

2021年,IVD上游原料企业成了资本的宠儿,国产IVD原料企业开始加速崛起。

自6月起,纳微科技、安旭生物、诺唯赞先后在科创板上市。8月起,义翘神州、百普塞斯、优宁维先后在创业板上市,菲鹏生物创业板IPO,募资25亿。今年,近岸蛋白即将科创板IPO,募资15亿。在一级市场,也有多家IVD原料企业获得大额融资,比如瀚海新酶融资8亿,爱博泰克融资12亿。

2021年IVD原料上市企业

2021年IVD原料上市企业

二、IVD原料上下游逐渐渗透

近年我国IVD产业发展快速,国内市场容量向千亿级迈进。根据菲鹏生物招股书数据,中国体外诊断市场规模从2015年的427.5亿元增长至2019年的805.7亿元,期间年化复合增长率达到17.2%。预计至2030年,中国体外诊断市场规模将增长至2,881.5亿元,在全球市场中的占比提升至33.2%,成为最大的体外诊断产品消费国。

IVD原料市场需求也随之水涨船高。然而与之相对应的是,背后的核心技术积累并没有获得同样幅度的进步。由于IVD原料的研发难度极高,生产技术路线及工艺流程复杂,国产体外诊断原料在品控、生产工艺及纯度质量上与进口存有差距。

目前,我国约90%的市场被罗氏、HyTest、Meridian等公司占据。我国IVD生产企业在价格谈判中处于极为弱势的地位所致,受制于人的现象非常明显。

海外疫情形势严峻,中游试剂厂商面临原料进口周期变长的问题,凸显了国产备份的必要性。以迈瑞为代表的企业开始走向上游,直接解决源头上的供应问题。

2021年5月,迈瑞医疗大手笔5.45亿欧元(约40亿元)收购了全球知名的IVD原料厂商Hytest(海肽生物),重金进入IVD上游原料产业。海肽生物是全球IVD行业四大核心原材料供应商之一。

据了解,2020年迈瑞医疗体外诊断业务营收66.4亿元,化学发光是迈瑞体外诊断业务中的重要分支,通过此笔收购,迈瑞强化了化学发光产品及原料的核心研发能力建设,优化了上下游产业链的全球化布局。

一位业内人士表示:“上游原料的稳定和成本控制,是目前IVD企业最为关注的问题。国内很多大型IVD企业都在收购原料公司,或者创立自己的原料公司,就是为了应对上游原料的供应链问题。”

这在一定程度上也会压缩原料公司的市场空间。在此背景下,一部分上游原料商开始积极地向下游IVD领域进行业务拓展。

比如,菲鹏生物将业务扩展到试剂+仪器整体解决方案,更通过在2021年10月并购高通量基因测序研发型企业Sequlite Genomics剩余全部股权开拓了NGS这一炙手可热的新领域。诺唯赞也成功建立了覆盖心脑血管、炎症感染、优生优育、胃功能等8个系列的POCT产品线。

三、疫情+集采加速国产替代脚步

去年8月,安徽省打响了第一枪,启动体外诊断试剂集采。随着安徽集采结果的正式施行,检验试剂集中带量采购的“安徽模式”成型,给全国其他地区开展带量采购工作做了示范和先河。

过去因为毛利高,多数试剂厂商对成本不敏感。而如今价格降了下来,质量还得保证,降成本就成为了当务之急。

任辉博士表示:“目前,国内很多IVD厂家均在积极寻求进口原料的国产替代品,预计IVD原料将在5年内实现普遍国产替代。”

多家企业更换了国内原料供应商,以降低试剂的成本,比如亚辉龙和美康通过发光和生化试剂结合的合作。而在安徽的集中采购中,部分主流外资企业弃标,也加速了化学发光领域国产替代的进程。

另一方面,持续爆发的疫情或将打破进口品牌长期垄断国内IVD原料市场的局面,国产替代有望加速,成为行业发展的主旋律。

一家PCR厂家曾讲过这样的经历,在新冠疫情爆发后,原料要么断供,要么涨价,而且这个涨价幅度不是仅仅10%,而是涨10倍。在疫情后,大部分企业都开始思考如何建立更安全的供应链。

2020 年以来,在新冠疫情和中美贸易战的双重影响下,国际物流受到较大影响,2020 年进口品牌 Thermo Fisher 和 Abcam 在中国区收入增速出现较大下滑,分别为 1.64%和-1.76%,一方面反映出进口厂商供应链的风险,另一方面暴露出国内IVD原料市场长期由进口主导的短板,供应链本地化越来越受到国内科研机构及企业的重视,IVD原料行业得到前所未有的发展机遇。

生物试剂是高技术壁垒的行业,下游客户对上游供应商的产品性能、供应链稳定性等方面会有较长时间的考核和筛选,客户粘性较强,因此具有先发优势的进口品牌具有较强的品牌壁垒。

艾令达IVD产业化平台朱祁山表示,受疫情影响,进口IVD原料的价格在成倍增长,原料运输的时间也很长。而国内有成本优势,也拥有物流和市场渠道的优势,将加速国产替代的脚步。

此外,进口品牌在国内开展直销业务的较少,多采用国内代理商的形式进行销售,因此存在采购周期较长、终端价格较高的特点。疫情加剧了价格和采购周期的成倍增长。本土原料厂商中,诺唯赞、义翘神州、百普赛斯均采用直销为主、经销为辅的模式,2018-2020 年直销比例均在60%以上,不仅具有成本优势,更能保障售后服务,及时、快速地响应和满足客户的多样化需求。

四、研发难、竞争分散、

品牌认可低阻碍国产替代脚步

中国体外诊断试剂原料行业起步较晚,相较海外体外诊断试剂原材料公司,要实现国产替代还面临诸多难点,主要表现在研发能力和技术工艺水平存在差距、行业竞争高度分散、品牌信任度低等方面。

一是体外诊断试剂原料的研发难度高,生产技术路线及工艺流程复杂,国产体外诊断原料在品控、生产工艺及纯度质量上与进口存有差距。

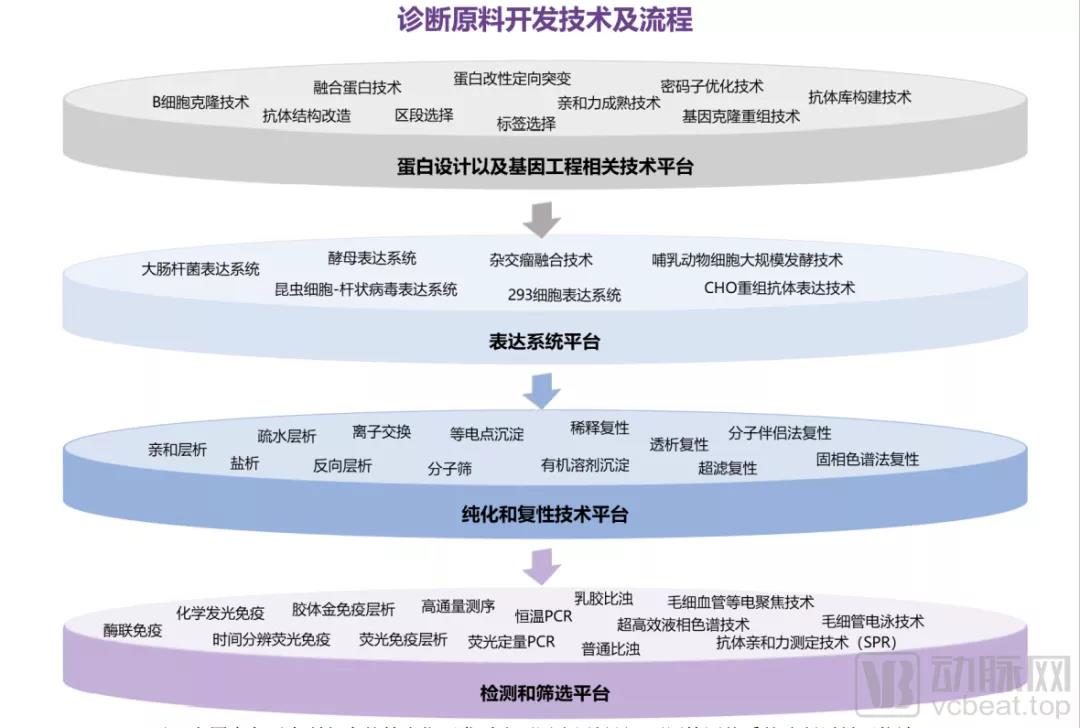

诊断原料开发技术及流程 图源:菲鹏生物招股书

根据菲鹏生物招股书,完整的IVD原料底层技术平台涉及的技术路径和技术环节众多,中小型实验室很难构建起完整的底层技术平台。此外,体外诊断涉及到多种不同诊断方法学,每种方法学又涉及到多种诊断项目,所需要的试剂核心原料、试剂以及仪器种类繁多,所需要掌握的技术体系也存在差异。企业大多还是以中小型为主,很少有企业能够投入大量的资金及时间去进行周期长且难度大的基础性研究。

提升自身的创新能力与产品质量是IVD企业发展的核心动力,需要构建更完善的技术体系,更加系统严谨的质量控制,从原材料、研发、生产工艺、质量控制等全过程必须严格把关,保证核心原料的质量,进一步的提升自身的创新能力与产品质量,不断增强自己的核心竞争力。

二是全球IVD原料市场参与者众多、个体规模较小、行业高度分散。即使像菲鹏生物、HyTest、BBI Solution、Meridian等头部企业的全球市场份额仅在5%左右,而大量中小实验室以供应数款特色项目在行业内占据一席之地。IVD原料行业涉及的领域与技术平台众多,单一公司实现产品线的全覆盖挑战极大。而产品覆盖“宽度”和“深度”是生物制剂企业核心竞争力,通过“内生+并购”方式,建立起完整且丰富的产品矩阵,覆盖多种应用场景,可满足下游客户多样化需求。

三是行业具有较高的品牌壁垒。体外诊断试剂厂家在研发阶段,为保证产品质量,需要花费大量时间和成本来验证原材料的可靠性,很多中游企业都偏向于选择经营年限长、产品知名度高的核心原材料厂商,一旦使用并认可产品后,会产生很高的客户粘性,行业具有较高的品牌壁垒。一般试剂厂商都习惯性选用进口核心原料,加上过去很长一段时间由于多种原因,国内大部分IVD厂家对于国产原料存在差别对待,也导致国内原料厂商处于弱势地位。

事实上,随着国产品牌在技术和研发上的不断投入,部分国产品牌已经突破关键技术壁垒、产品性能比肩进口厂商,同时在物流供应、技术服务、国内特殊项目需求等方面更具优势。在不断提升技术、优化工艺质量的同时坚持做好口碑营销和客户服务,逐渐塑造有市场影响力的品牌形象,也是实现进一步突破的方式。

不仅如此,国产IVD原料商存在相当大的本土化优势,生产周期及运输程序更为可控,供货周期更短,较跨国企业与需求方沟通渠道及沟通成本更低廉等。

五、未来将呈现四大发展趋势

IVD原料行业处在一个大变革时代,既有头部企业的高速增长与示范效应,也有特色小微企业在细分市场的快速扩张,加之金融资本的关注,行业已经进入高速发展期。那么在未来发展过程中,行业又将呈现出哪些发展趋势?

首先,整合仪器和试剂提供一体化解决方案是一大发展方向。提供从原料、半成品试剂到配套设备的成套解决方案可以减少下游客户重复的研发投入,有利于快速开发试剂,快速实现产业化,这也是全球主流IVD原料厂家的发展趋势。以菲鹏生物为代表,菲鹏生物25亿巨额募资款当中,占比最大约8.8亿将投入于设备试剂整体方案,为下游客户提供原料、半成品试剂、配套仪器平台全系列的上游产品。

第二,高度分散的市场为参与者提供了充分的增长和整合空间,未来并购整合将会更加频繁。国内IVD原料企业大部分业务方向较为单一,容易触及天花板,通过并购,尤其是海外并购来扩大经营规模,构建完善的技术体系,建立强大的产品开发和更新迭代能力,搭建完善的销售网络,将更容易在全球化的竞争当中脱颖而出。

第三,以原料为优势,自主报证搭建平台向下游拓展。以诺唯赞为代表的企业,基于在IVD原料领域的研发与生产能力,通过配套设备及试剂盒,自主报证进入下游市场。拓展了业务模式,市场空间得到提升,当临床认可新技术或稀缺标志物后,可进一步带动其原料业务;劣势在于原有客户会因存在竞争而选择其他原料商合作,或下游开拓存在风险。

最后,聚焦原料产业核心技术,扩大品牌影响力。原料行业的技术、工艺、生产、销售、品牌多维度壁垒较高,并且顶尖的原料商一定不是跟随技术潮流,而是深耕研发立志于引流潮流。这类企业可以从科研到IVD原料全覆盖,聚焦原料研发技术及工艺打磨,建立自身优质原料提供商的品牌。

2021年,对于IVD原料领域而言,注定是不平凡的一年,而在接下来的2022年里,行业是否能延续现有趋势,我们也拭目以待。