行业资讯 首页 > 新闻动态 > 行业资讯

2022,千亿市值药企19变6,百济直追恒瑞,428家上市药企跌去1.9万亿。2023年,格局会变吗?

2022年即将结束,A股和港股的生物医药企业过得怎么样了?有哪些企业脱颖而出,走出了独立的增长曲线,有哪些企业被“埋”在了时间的长河里?当2023年来临时,生物医药的春天会随之而来吗?

“冷,冷极了”,这是2022年医药人共同的感受。

2022年,A股335家医药生物公司跌去了约1.4万亿市值,有一半以上(168家)药企跌幅超过了19.57%,仅有23%的药企实现了实现了市值正增长。

港股同样惨淡。2022年,港股93家医药生物公司跌去了约5000亿市值,有一半以上(47家)药企跌幅超过了13.48%,仅有28%的药企实现了市值正增长。

而曾经的19家千亿市值药企(加上港股)如今仅剩6家保住,以恒瑞医药领衔,包括药明康德、药明生物在内的三家2000亿市值档公司,以及以百济神州、片仔癀、智飞生物为代表的千亿市值档药企。

“不过已经有所回暖了。”最后三个月,A股和港股来了一次冲刺,八成以上的药企在这一期间呈现不同程度的市值正增长,超过230家企业股价涨幅超过15%。

但春天真的来了吗?大部分观点认为,还没有,但2023年回暖是大概率事件,至少能看到整个经济的反弹。2022年有哪些公司受到投资人青睐?又有哪些公司遭到了投资人的“抛弃”?通过对A股335家医药生物公司以及93家港股医药生物公司一年的市值,我们发现了以下规律。

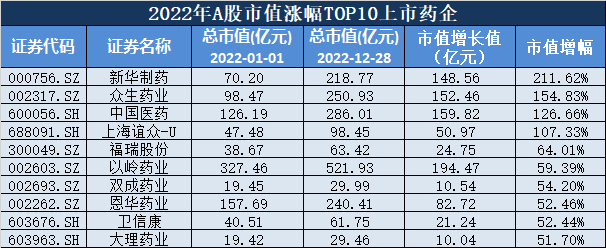

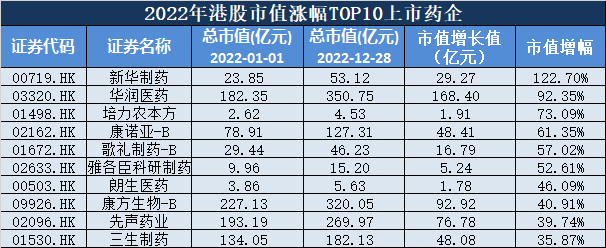

01 市值涨幅TOP10:A股新冠主线,港股产品力、创新力

A股全年市值涨幅前十与港股市值跌幅前十体现出的主线,与新冠疫情和对抗新冠需求紧密相关,一些老牌药企由于新冠,走上了“翻红”路。

A股涨幅TOP10中,新华制药、众生药业、以岭药业赫然在列,一个是布洛芬龙头,踩中熊去氧胆酸概念,上半年还与真实生物达成合作生产销售国内首个批的新冠小分子口服药;一个是3CL蛋白抑制剂新冠口服药潜力股,下半年了发生“神仙走位”,自9月26日盘中下探至阶段低点11.88元/股后,至11月11日整整30个交易日,区间股价涨幅高达159.02%,新冠创新药物获批Ⅲ期临床的公告更为其带来强劲走势;以岭药业的连花清瘟途径非典、甲流、新冠三个特殊时期,随着近期疫情防控的放开更是成了家中必备的药物。

港股方面,新华制药亦是全年市值增幅最大的企业。不过,港股市值增幅TOP10的主线,是产品力、创新力或基本利好带动了二级市场的关注。

其中,康方生物于今年取得了突破性进展。6月,康方的卡度尼利单抗获NMPA批准,用于治疗既往接受含铂化疗治疗失败的复发或转移性宫颈癌患者,成为首款获批上市的国产双抗,也是全球首款PD-1/CTLA-4双抗。此外12月,康方宣布与Summit达成合作,引进康方在研药物PD-1/VEGF双抗AK112,首付款为5亿美金、总金额最高达50亿美元,成为了国内创新药license out一大天花板。

再比如先声药业,其自免新药license-out引发关注,在BD业务上再下一城。2022年半年报显示,先声药业目前共拥有6款已上市的创新药产品。其中,创新药收入为17.67亿元,同比增长44.8%,占总营收比重达65.4%,创历史新高。

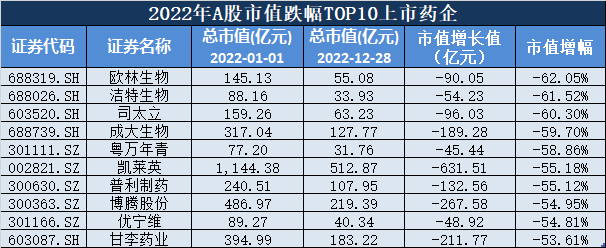

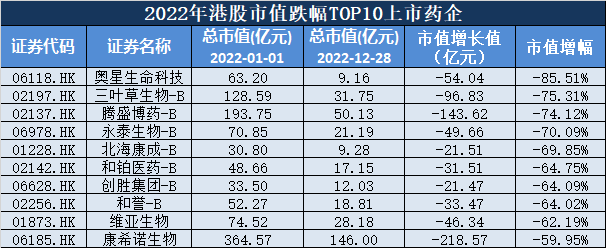

02 市值跌幅TOP10:各有各的不幸

A股市值跌幅最大的前十家企业,有的受集采影响,有的是在经历了一波凶猛涨势之后,估值泡沫明显,今年以来趋于回归理性。

其中,业绩与股价的“双杀”,落在了昔日的“胰岛素茅”上。甘李药业是曾某细分领域占据优势,但受集采大势影响而动荡的典例之一。在胰岛素细分赛道,甘李药业算得上是本土领军企业,但在胰岛素进入国家集采后,其首个财报预披露迎来跌停板。财报显示,甘李药业在前三季度营业的收入也同比减少50.59%;并实现归母净利润亏损2.16亿元,同比下降143.36%。

另一家受集采较大影响的是司太立,其业绩依赖于造影剂业务,在集采冲击下抗风险有待提升。今年前三季度,公司归属于上市公司股东的净利润为0.2亿元,同比下降91.10%,上半年,其主要产品上游受原材料价格上涨,下游受集采定价制约的影响,导致毛利率较去年同期下降;同时,受新冠疫情影响,上海制剂生产及销售不达预期,导致公司经营业绩较去年同期下降。

两家CXO龙头企业上榜,凯莱英和博腾跌幅均超50%。实际上,今年以来药明康德、泰格医药和康龙化成市值上也有一定程度下跌,与其业绩增长的态势相反。原因主要是由于前期涨幅过高,估值提升较快,而随着美联储多次加息,高估值高成长的CXO板块受到估值压制。此外自今年以来受地缘政治波动等因素,海外业务不确定性提升,波及其投资逻辑。

港股跌幅TOP10中,有三家biotech(三叶草生物、康希诺、腾盛博药)与新冠密切相关,同时也经受着医药寒冬带来的挑战。

业内对三叶草生物的期待主要堆积于新冠疫苗,但直至目前该公司新冠疫苗还在等待获批上市的队列之中。年中,三叶草生物宣布,为了将资源优先配置给新冠相关产品,企业拟暂停对三项非新冠类的在研管线的投资,并拟贷款3亿美元用于未来新冠疫苗上市后的商业化运营。何时等到该疫苗上市,这还是一个未知答案,而其余如RSV疫苗、流感疫苗等产品尚且还处于较早的研发阶段。

与三叶草生物有着抵御寒冬之举的另一家企业为和铂医药。

不久前,现金储备持续下降的和铂宣布将旗下生物大分子研发创新中心项目的生产厂房出售给药明生物控股子公司药明海德,旨在改善现金流等情况。10月,和铂宣布“一停一卖”,结束一款产品的临床三期试验,且将另一款产品(巴托利单抗)的大中华区权益转让给了石药集团,现有研发管线进展最快的处于Ⅰb/Ⅱ试验阶段,距离最后的商业化显然道阻且长。

另一家为与疫情相关的为康希诺生物。康希诺曾经通过登陆科创板,凭借稀缺性冲至951亿元市值。去年6月,康希诺市值一度接近2000亿元,但巅峰过后,其股价不断回落。尽管今年下半年随着吸入用重组新型冠状病毒疫苗的获批紧急使用,股价再次回春,但不久后又迎来了持续下跌。在11月3日发布的“股票交易异常波动公告”中,明确表态“预期吸入式重组新冠疫苗不会推动公司业绩大幅增长”,亟需新的增长曲线。今年三季报显示,公司前三季度营收7.07亿元,同比下降77.08%;归母净利润亏损4.74亿元。

03 终被牵累的市值巨头们

A股市值TOP1属于恒瑞医药,但对比曾经的“市值一哥”时代,恒瑞今年的表现却透露出了不少隐忧。

恒瑞曾经算是“进击的巨人”。自上市到突破千亿元市值大关,恒瑞花了16年,从1000亿到2000亿,恒瑞用了1年。去年1月,恒瑞市值达到历史巅峰的6200亿元左右,相对于一年前市值上涨了约50%,与市值TOP20的全球药企同台PK。

但自此之后,恒瑞股价一路下跌。截至截至12月28日收盘,恒瑞总市值约2386亿元。不过,孙飘扬曾在内部会议上表示,企业发展有自身的节奏,并不会根据二级市场的节拍,更不可能天天看股票的波动来经营。

但恒瑞仍旧经历着仿制药断崖式下跌、创新药放量不及预期、无法形成增长强动力的阵痛。

除了业绩承压,恒瑞今年以来的一大关键词是人事变动。2022年以来,恒瑞数名高管离职,其中包括其自主原研PD-1抑制剂卡瑞利珠单抗的重要参与者。

明星市值排行榜中,恒瑞、石药、中生等作为国内传统药企创新转型的代表,或稳妥、或加速,但都重视创新药研发和国际化道路开拓。上半年恒瑞在海外新成立了一家名为Luzsana Biotechnology的全资子公司,并将一部分资产装入Luzsana ,由其专门负责在中国之外市场的药物开发和商业化。而中生迎来了新的接班人,谢氏姐弟引领中生加速其创新转型,同时补益中国业务,在海外开启并购。

值得关注的是,2022年百济神州的表现颇为亮眼,市值已经赶超一众药企,显出了直追恒瑞的势头。去年12月,百济神州在科创板上市,今年在A股TOP10中排名第三。这离不开百济神州于今年接连交出的商业化成绩单。产品上,百济神州的替雷利珠单抗作为国内第7款上市的PD-1/PD-L1产品,已经从众多PD-1产品脱颖而出并实现反超,成为市场第一,其销售额连续三个季度增长,已逐渐与竞品拉开差距;泽布替尼在全球的销售额迅猛增长,并在头对头试验显示出优效性,显现出“同类最优”的实力。

04 Biotech:更艰难的时刻

同样的寒冬,于Biotech而言,却是更艰难的时期。

2022年,在61家科创板生物医药公司中,仅有7家实现了市值正增长,九成公司处于下跌状态。涨幅超过20%的仅有上海谊众、特宝生物、苑东生物,涨幅最高的上海谊众107.33%,后两者涨幅分别为33.54%、23.79%。这三家公司的共同特点是,有盈利,成为科创板Biotech中的稀缺品。

值得关注的是,剩余4家上涨的Biotech中,迪哲医药走出了明显的V型反转曲线。从2022年4月底开始,迪哲走出了区别于市场的上扬趋势,近8个月内股价涨幅接近翻倍。迪哲的核心团队成员来自原阿斯利康亚洲研发中心,研发管线组合中拥有5个处于全球临床阶段并用于多个适应证的创新药物,以及多个处于临床前研究阶段的候选创新药物。其中舒沃替尼、戈利昔替尼都进入临床2期,舒沃替尼是迄今为止肺癌领域首个且唯一获中美双“突破性疗法认定”的国创新药,戈利昔替尼则是T细胞淋巴瘤领域全球首个且唯一处于全球注册临床阶段的特异性JAK1抑制剂。

港股的Biotech们境遇相对好点。2022年,28家“带B”的Biotech中有6家实现了市值正增长,其余八成Biotech均处于下跌状态。涨幅前三甲为康诺亚、歌礼制药、康方生物,分别为61.35%、57.02%、40.91%,三家公司的重磅产品取得了一些里程碑。比如康诺亚的CM310是首个国产、全球第二款IL-4Rα单抗,目前已公布治疗AD及鼻窦炎伴鼻息肉两个适应症的II期临床数据,安全性良好,疗效具备优于度普利尤单抗潜力,后者是一款Blockbuster。康方生物一方面在产品商业化上表现出了潜力,另一方面其双抗产品实现了高达50亿美元的License out交易。

而降幅较多的药企,要么是因为热点转移;要么是在经营上出现的一些困难,做了些优化;要么是没有实现里程碑的进展。

2022年过去了,2023年,医药行业的春天还会远吗?